Экономический кризис как новые возможности. Экспорт российской металлической посуды

Новые экономические условия в целом оказываются благоприятными для российских производителей посуды. Большинство из них в 2014 – 2015 годах сумели улучшить свое положение на внутреннем рынке, нарастив объемы продаж и (или) пересмотрев условия работы с покупателями в свою пользу. Для экспорта российской посуды ситуация также теоретически складывается благоприятно, в первую очередь благодаря низкому курсу рубля. Как дело обстоит на практике, мы попробуем оценить на основе данных по внешней торговли на примере тех сегментов металлической посуды, где российские производители имеют самые крепкие позиции: посуды из эмалированной стали, литой и штампованной алюминиевой посуды.

Новые экономические условия в целом оказываются благоприятными для российских производителей посуды. Большинство из них в 2014 – 2015 годах сумели улучшить свое положение на внутреннем рынке, нарастив объемы продаж и (или) пересмотрев условия работы с покупателями в свою пользу. Для экспорта российской посуды ситуация также теоретически складывается благоприятно, в первую очередь благодаря низкому курсу рубля. Как дело обстоит на практике, мы попробуем оценить на основе данных по внешней торговли на примере тех сегментов металлической посуды, где российские производители имеют самые крепкие позиции: посуды из эмалированной стали, литой и штампованной алюминиевой посуды.

Экспорт посуды из эмалированной стали

Сегмент посуды из эмалированной стали в России развит, пожалуй, лучше, чем в какой либо другой стране. У нас работает несколько заводов, которые и по мировым меркам можно отнести к крупным предприятиям. Практически все из них в последние годы целенаправленно развивают экспорт, в первую очередь в бывшие советские страны, где спрос на эмалированную посуду остался довольно значительным.

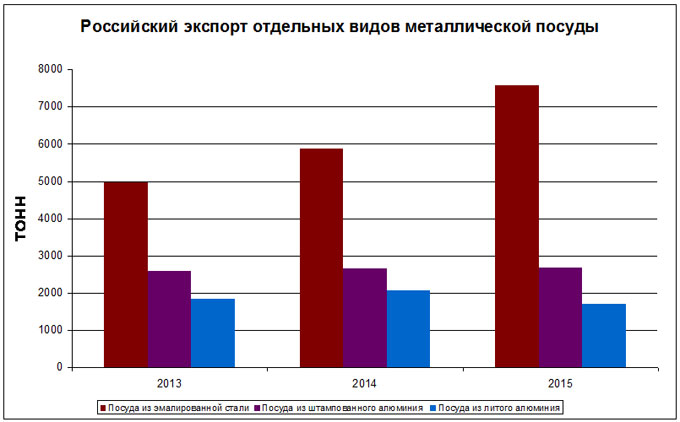

Общий объем экспорта посуды из эмалированной стали в докризисном 2013 году в натуральном выражении составил порядка 5 тыс. тонн. Крупнейшим покупателем был Казахстан, на его долю пришлось 38% от общего объема экспорта. Среди других крупных покупателей Азербайджан (11%), Узбекистан (10%), Киргизия (8%), Украина (7%), Республика Беларусь (6%), Туркмения (6%) и страны Прибалтики (6%). На долю остальных стран пришлось менее 4% от общего объема экспорта.

В 2014 году в экспорте посуды из эмалированной стали произошел заметный рост - его объем вырос на 18% до 5,9 тыс. тонн. При этом в его структуре изменения были, но существенными их назвать вряд ли можно. Доля Казахстана в экспорте выросла до 42%, а второе место вышел Узбекистан (11%). Доли Белоруссии, Туркмении, Прибалтики и Азербайджана примерно выровнялись (8%), доля Киргизии незначительно сократилась до 7%, также ожидаемо упал экспорт эмальпосуды в Украину (до 3%). Доля прочих стран составила менее 1%.

В 2015 году экспорт продолжил рост, увеличившись по сравнению с 2014 годом на 28%, а по сравнению с 2013 годом – на 52%. В итоге его объем составил 7,6 тыс. тонн. Казахстан остался крупнейшим покупателем, на долю этой страны пришлось 40% от общего объема экспорта. На второе место с 16% вышла Украина, но здесь рост экспорта обусловлен изменением статуса завода эмалированной посуды, расположенного в Керчи, для которого внутренний украинский рынок стал считаться внешним. Доля Узбекистана сократилась до 8%, аналогичный процент пришелся в 2015 году на Прибалтику и Туркмению. Из стран, поставки эмальпосуды в которые сократились, следует отметить Азербайджан (6%), Киргизию (6%) и Республику Беларусь (4%). На долю остальных стран пришлось менее 3% от общего объема экспорта.

В целом можно отметить, что кризис на российском рынке благоприятствует развитию экспортных поставок, но каких-то прорывных качественных шагов по выходу российских предприятий на рынки стран, находящихся за пределами бывшего СССР, в 2014-2015 году не было.

Экспорт штампованной алюминиевой посуды

Мировой рынок штампованной алюминиевой посуды является очень насыщенным, и российским предприятиям до сих пор удавалось экспортировать продукцию главным образом в самом узком его сегменте матовой посуды без покрытия. Плюс стоит отметить расположенное в России представительство французской Group SEB (торговая марка Tefal), которое снабжает антипригарной посудой (как произведенной в России, так и реэкспортированной) сопредельные страны.

В 2013 году экспорт российской штампованной алюминиевой посуды составил 2,6 тыс. тонн. Крупнейшими покупателями российской продукции был Казахстан и Украина, на долю этих стран пришлось соответственно 50% и 27% от общего объем экспорта. Из других стран можно выделить Азербайджан (7%), Белоруссию (6%), Киргизию (4%) и Турмению (3%). На долю других стран пришлось немногим более 2%.

В 2014 году объем экспорта посуды из штампованного алюминия увеличился лишь на 3% и составил 2,7 тыс. тонн. При этом доля Казахстана составила 51%, а Украины сократилась до 19%. Далее следуют Беларусь (8%) , Азербайджан (7%), Узбекистан (5%), Киргизия (4%) и Туркмения (3%). На долю остальных стран пришлось менее 4% от общего объема экспорта.

В прошлом году экспортные поставки посуды из штампованного алюминия остались практически на прежнем уровне - 2,7 тыс. тонн. Доля Казахстана при этом еще немного подросла (53%), а Украины – еще сильнее сократилась (до 11%). На третьем месте оказалась Польша (7%), далее следуют Беларусь (6%), Киргизия (5%), Узбекистан (4%), Азербайджан (3%), Туркмения (2%). На долю остальных стран пришлось порядка 10%, что свидетельствует о расширении географии экспорта.

Таким образом, в сегменте штампованной алюминиевой посуды мы видим, что новые экономические условия не привели к увеличению объема экспорта, но усложнили его структуру, а диверсификация поставок дает определенные надежды на будущее.

Экспорт литой алюминиевой посуды

Несмотря на то, что на внутреннем рынке российские производители литой алюминиевой посуды вполне конкурентоспособны, с экспортом отечественной продукции есть определенные проблемы. Единственная компания, которая до настоящего времени успешно развивала данное направление – Кукморский завод металлопосуды. Поставки продукции других предприятий носят эпизодический характер. Также в экспорте в данном сегменте есть и доля реэкспорта продукции упомянутой уже выше торговой марки Tefal.

В 2013 году объем экспорта литой алюминиевой посуды из России составил 1,8 тыс. тонн. Статусом главного покупателя российской продукции вновь выступает Казахстан, на его долю пришлось 68% от общего объема экспорта. На втором месте - Республика Белорусь (18%), на третьем – Киргизия (5%), на четвертом – Турмения (1%). На долю других стран пришлось около 8% российского экспорта литой алюминиевой посуды.

В 2014 году в данном сегменте наблюдался определенный рост экспорта. Он увеличился на 12% и составил 2,1 тыс. тонн. Доля Казахстана при этом сократилась до 44%, но значительно увеличилась доля Белоруссии (40%). Киргизия сохранила третье место и увеличила долю до 7%. В число хоть сколько-нибудь значимых покупателей также вошли Украина (1%) и Азербайджан (1%). Доля остальных стран вновь составила порядка 8%.

2015 год по объему экспорта стал даже хуже докризисного 2013-го. Данный показатель сократился по сравнению с 2014 годом на 17% и составил 1,7 тыс. тонн. Казахстан вернул доминирующую позицию среди покупателей российской литой алюминиевой посуды с долей 78%, доля Белоруссии упала до 8%, доля Киргизии выросла до 8%. На Азербайджан пришлось 2% экспортируемой продукции, на Туркмению – 1%. Доля остальных стран составила порядка 4%.

В итоге можно отметить, что в экспорте литой алюминиевой посуды позитивный эффект если и был, то довольно краткосрочный. Пока же можно отметить, что компании-производители предпочитают концентрироваться на внутреннем рынке, делая ставку на импортозамещение.